حساب پم (PAMM) یک روش سرمایهگذاری است که در آن سرمایهگذار به طور منظم مبلغی مشخص را به یک سبد سهام اختصاص میدهد. این روش سرمایهگذاری بر اساس فرضیهای ابداع شده است با این مضمون: با گذشت زمان، بازار سهام به طور کلی صعودی خواهد بود. در این مقاله تلاش میکنیم بهطور جامعی به ویژگیهای این روش مالی نوین بپردازیم.

آنچه در این مقاله میخوانید

حساب پم چیست؟

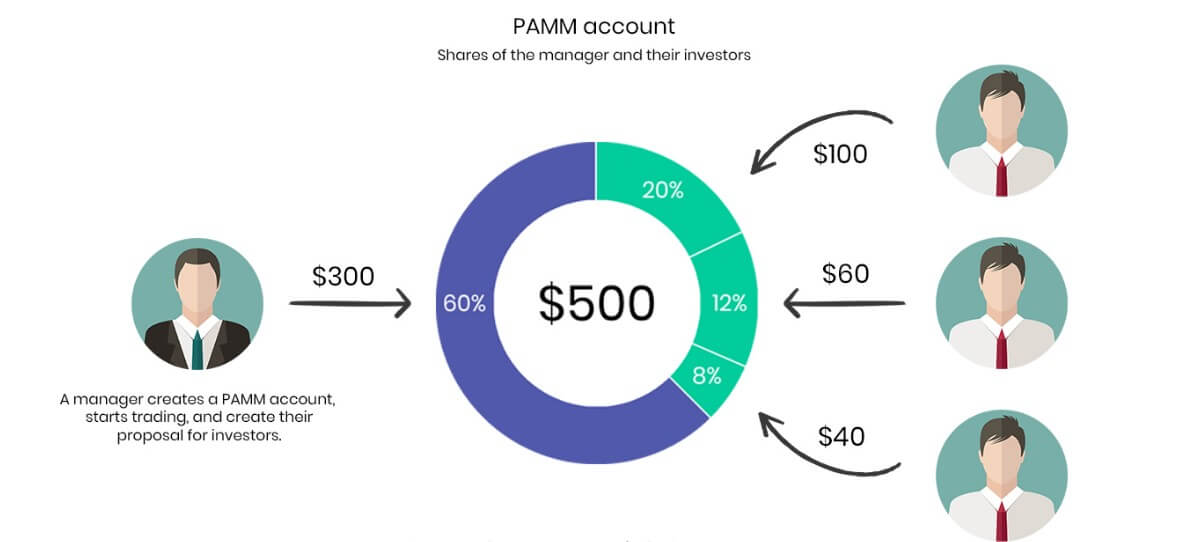

حساب پم یک نوع حساب سرمایهگذاری است که در آن سرمایهگذاران میتوانند با سرمایهگذاری در یک حساب واحد، به پروژههای مختلف بازارهای مالی بپیوندند. در این نوع حساب، یک مدیر سرمایهگذاری، به عنوان مدیر حساب فعالیت میکند و سرمایهگذاریهای چندین سرمایهگذار را در یک حساب مدیریت میکند.

نحوه عملکرد حسابهای پم

سرمایهگذاران برای سرمایهگذاری در حسابهای پم، باید در یک کارگزار سرمایهگذاری معتبر که حسابهای پم را ارائه میدهد، حساب باز کنند. پس از افتتاح حساب، سرمایهگذاران میتوانند مبلغ مورد نظر خود را به حساب واریز کنند.

پس از واریز سرمایه، مدیر سرمایهگذاری، با توجه به استراتژی سرمایهگذاری خود، سرمایههای افراد را در پروژههای مختلف بازارهای مالی به جریان میاندازد. این پروژهها شامل: ارزهای دیجیتال، سهام، اوراق قرضه، کالاها و سایر داراییهای مالی خواهند بود.

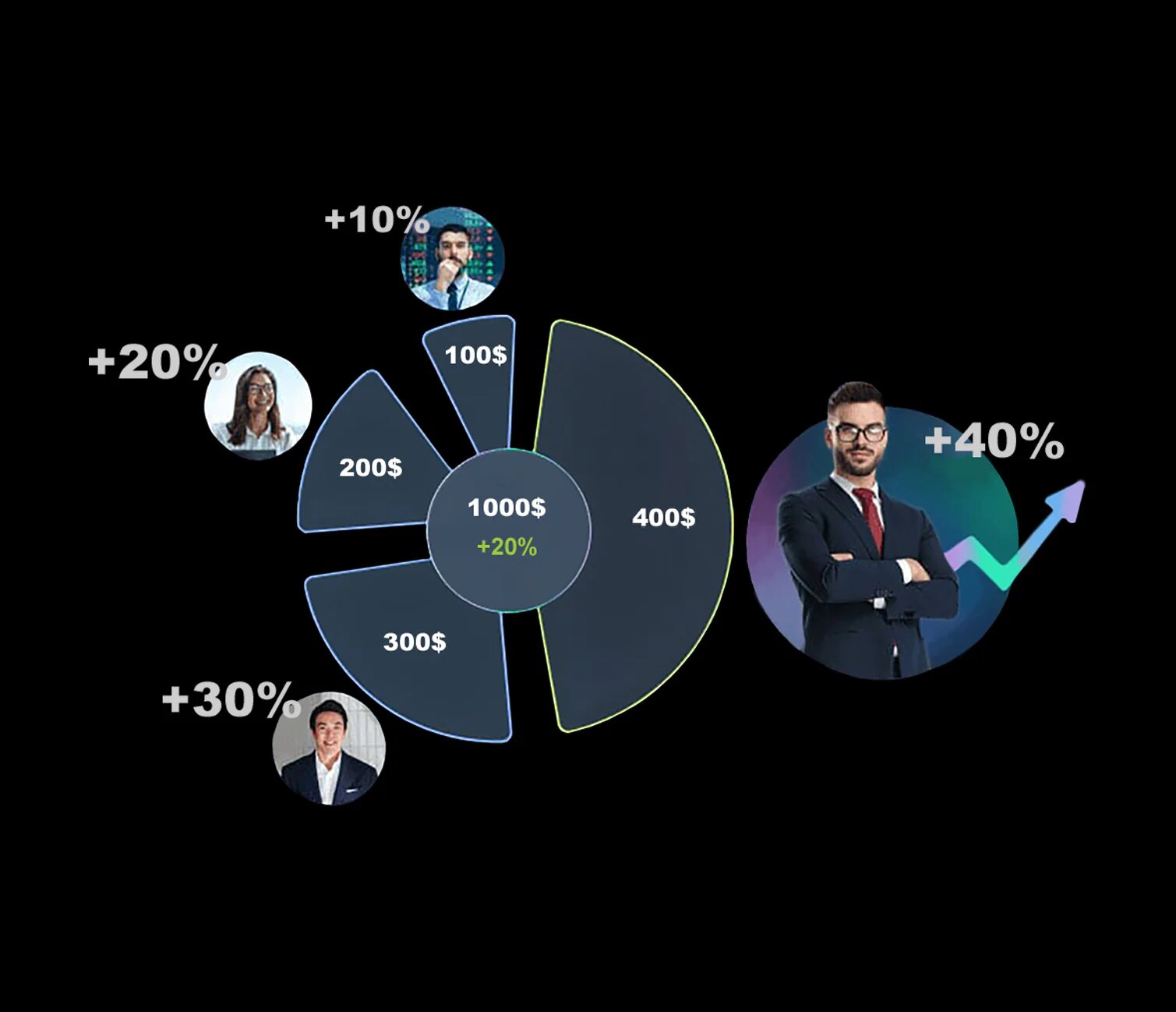

سود و زیان حاصل از سرمایهگذاریهای مدیر سرمایهگذاری، براساس نسبت سرمایهگذاری هر فرد در حساب پم تقسیم میشود. همچنین، مدیر سرمایهگذاری معمولاً مبالغ پاداشی برای مدیریت موفق حسابها دریافت میکند.

در حسابهای پم، سرمایهگذاران با واریز سرمایه خود به حساب مدیر سرمایهگذاری، به نوعی به شریک تجاری او تبدیل میشوند. سرمایهگذاران، با توجه به نسبت سرمایهگذاری خود در حساب پم، در سود و زیان حاصل از سرمایهگذاریهای مدیر سهیم میشوند.

مدیر سرمایهگذاری، در چارچوب قوانین و مقررات کارگزار سرمایهگذاری، اختیار کامل در مورد سرمایهگذاریهای حساب پم دارد. مدیر سرمایهگذاری، همچنین میتواند در هر زمان و به هر میزان که صلاح بداند، در پروژههای مختلف سرمایهگذاری کند.

ریسکهای حساب پم

حساب پم یک روش سرمایهگذاری پرریسک به حساب میآید. افراد باید قبل از سرمایهگذاری در حسابهای پم، ریسکهای آنها را به دقت در نظر بگیرند:

- ریسک بازار: بازارهای مالی همواره با ریسکهایی همراه هستند. سرمایهگذاری در حساب پم نیز از این قاعده جدا نیست.

- ریسک مدیریت: عملکرد حساب پم به عملکرد مدیر سرمایهگذاری بستگی دارد. در صورتی که مدیر سرمایهگذاری تصمیمات اشتباهی بگیرد، ممکن است افراد زیانهایی را متحمل شوند.

- عدم شفافیت: برخی از مدیران حسابهای پم ممکن است اطلاعات کاملی در مورد استراتژی سرمایهگذاری خود ارائه ندهند. این امر میتواند ارزیابی ریسک سرمایهگذاری در حسابهای پم را برای سرمایهگذاران دشوار کند.

۳ بازیگران اصلی حسابهای پم

1. شرکتهای کارگزاری

شرکتهای کارگزاری به عنوان پلتفرم ارتباطی بین سرمایهگذاران و مدیران سرمایهگذاری عمل میکنند. شرکتهای کارگزاری، حسابهای پم را ایجاد و مدیریت میکنند و اطلاعات مربوط به عملکرد حسابهای پم را در اختیار سرمایهگذاران قرار میدهند. شرکتهای کارگزاری که حسابهای پم را ارائه میدهند، باید دارای مجوزهای لازم از سازمانهای نظارتی باشند.

2. معاملهگران یا تریدرها

معاملهگران یا همان تریدرها، مدیران سرمایهگذاری هستند که سرمایههای افراد را در پروژههای مختلف بازارهای مالی سرمایهگذاری میکنند. معاملهگران باید دانش و تجربه کافی در زمینه بازارهای مالی داشته باشند تا بتوانند سودآوری حسابهای پم را تضمین کنند. معاملهگران باید بتوانند استراتژیهای سرمایهگذاری خود را به طور موثر اجرا کنند.

3. سرمایهگذاران

سرمایهگذاران افرادی هستند که سرمایه خود را به حسابهای پم واریز میکنند. سرمایهگذاران، با توجه به نسبت سرمایهگذاری خود در حسابهای پم، در سود و زیان حاصل از سرمایهگذاریهای مدیر سرمایهگذاری سهیم میشوند. سرمایهگذاران باید قبل از سرمایهگذاری در حسابهای پم، ریسکهای این روش سرمایهگذاری را به دقت در نظر بگیرند. حساب پم یک روش سرمایهگذاری پرریسک است و باید با دانش و اطلاعات کافی وارد این حوزه شد.

مزایای حساب پم

- سادگی: حساب پم یک روش سرمایهگذاری ساده و کم دردسر است. سرمایهگذاران نیازی به تجربه یا دانش خاصی برای سرمایهگذاری در حساب پم ندارند. فقط کافی است ریسکهای این بازار را بشناسند و یک مدیر سرمایهگذاری موفق را انتخاب کنند.

- دسترسی به فرصتهای سرمایهگذاری مختلف: حساب پم به سرمایهگذاران امکان میدهد با سرمایهگذاری در یک حساب واحد، در پروژههای مختلف بازارهای مالی نقش داشته باشند و به سود برسند.

- هزینههای پایین: هزینههای مدیریت حسابهای پم معمولاً پایینتر از هزینههای مدیریت صندوقهای سرمایهگذاری مشترک است.

چگونه یک حساب پم باز کنیم؟

برای باز کردن یک حساب پم در ایران، باید مراحل زیر را طی کنید:

1. انتخاب یک شرکت کارگزاری معتبر

اولین گام برای باز کردن یک حساب پم، انتخاب یک شرکت کارگزاری معتبر است. همانطور که اشاره شد، شرکتهای کارگزاری که حسابهای پم را ارائه میدهند، باید دارای مجوزهای لازم از سازمانهای نظارتی باشند.

در ایران، شرکتهای کارگزاری زیادی وجود دارند که حسابهای پم را ارائه میدهند.

2. افتتاح حساب کاربری

پس از انتخاب یک شرکت کارگزاری معتبر، باید در آن شرکت حساب کاربری افتتاح کنید. برای افتتاح حساب کاربری، باید اطلاعات شخصی و مدارک شناسایی خود را ارائه دهید.

3. انتخاب یک مدیر سرمایهگذاری

حالا که حساب کاربری افتتاح کردید، نوبت به انتخاب یک مدیر سرمایهگذاری مناسب میرسد. انتخاب یک مدیر سرمایهگذاری معتبر و موفق، سود شما را تضمین میکند.

برای انتخاب یک مدیر سرمایهگذاری مناسب، باید موارد زیر را در نظر بگیرید:

- تجربه و تخصص مدیر سرمایهگذاری

- عملکرد گذشته حسابهای پم مدیر سرمایهگذاری

- ریسکپذیری مدیر سرمایهگذاری

4. واریز سرمایه

بعد از اینکه یک مدیر سرمایهگذاری انتخاب کردید، باید مبلغ مورد نظر خود را به حساب مدیر سرمایهگذاری واریز کنید. حداقل مبلغ واریزی برای حسابهای پم در ایران معمولاً 100 دلار است.

5. نظارت بر عملکرد حساب

پس از واریز سرمایه، میتوانید عملکرد حساب خود را به صورت آنلاین، در وبسایت شرکت کارگزاری مشاهده کنید. شما میتوانید با مقایسه عملکرد حساب خود و عملکرد سایر حسابهای پم، تصمیم بگیرید که آیا ادامه سرمایهگذاری در حساب مورد نظر برای شما مناسب است یا خیر.

کلام پایانی

در ایران، قوانین و مقررات خاصی برای حسابهای پم وجود ندارد. با این حال، شرکتهای کارگزاری که حسابهای پم را ارائه میدهند، معمولاً قوانین و مقررات خاص خود را دارند.

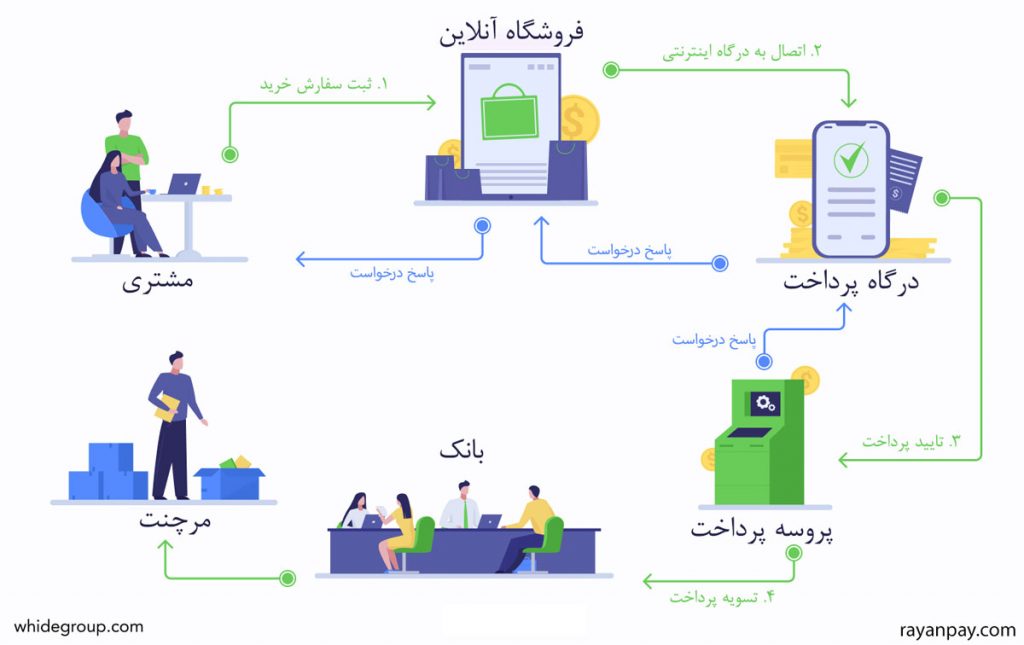

برخی از شرکتهای کارگزاری در ایران، محدودیتهایی برای واریز سرمایه در حسابهای پم دارند. به عنوان مثال، برخی از شرکتها اجازه واریز وجوه از طریق کارتهای اعتباری را نمیدهند.

همچنین، برخی از شرکتهای کارگزاری در ایران، هزینههای مدیریتی برای حسابهای پم دریافت میکنند. این هزینهها معمولاً به صورت درصدی از سود حاصل از سرمایهگذاریهای مدیر سرمایهگذاری محاسبه میشود.